什么是基金基金分红为什么亏了基金怎么买赚钱怎么看基金实时情况

2023年7月下旬,中央局召开会议,分析研究当前经济形势,部署下半年经济工作

2023年7月下旬,中央局召开会议,分析研究当前经济形势,部署下半年经济工作。会议指出,当前经济运行面临新的困难挑战,主要是国内需求不足,外部环境复杂严峻,但我国经济具有巨大的发展韧性和潜力,长期向好的基本面没有改变。

房地产方面,会议强调要切实防范化解重点领域风险,适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱。未来关于房贷利率、税费、限购限售等政策的调整和优化十分可期。

消费方面,国家发展改革委发布《关于恢复和扩大消费的措施》,涉及住房、汽车等大宗消费,各类服务消费,农村消费和新型消费,以及完善消费设施,优化消费环境。

经济数据方面,中国GDP数据亮眼,上半年GDP同比增长5.5%,二季度增长6.3%。7月中国制造业PMI为49.3%,较上月上升0.3个百分点,制造业景气水平持续改善。

美国方面,国际评级机构惠誉近日将美国长期外币发行人违约评级从AAA下调至AA+,这是美国历史上第二次主权信用评级遭下调。惠誉称,由于美国政府债务规模不断增加、未来财政状况可能继续恶化。

欧洲方面,俄乌冲突延续,7月克里米亚大桥再遭破坏,俄罗斯称将从7月18日起正式停止实施黑海粮食协议,同时撤回航行安全保证,关闭此前设立的黑海人道走廊,并要求协议方满足俄方要求后才会恢复执行协议。

市场方面,国内A股在7月先抑后扬,在多领域政策的推动下什么是基金,A股在7月底震荡上涨,成交量由不足7000亿元扩大至1.1万亿元以上,金融、房地产板块涨幅居前,风格上看,大盘股风格显著。

港股方面,7月港股走势同A股的关联性较高,恒生指数、恒生中国企业指数震荡上涨,恒生科技指数震荡走高且波动率更大,多数板块上涨,仅有半导体、公用事业、房地产等走势较弱。美股三大指数在7月摆脱横盘并显著上涨,科技股前期领涨,道指整体表现最强,中概股也有较强表现怎么看基金实时情况。

大宗市场方面,俄乌冲突、气候等因素导致农产品生产、工农业产品物流受阻,欧佩克减产和夏季能源需求提高推动各类产品生产成本。LME有色金属波动多为震荡向上,农产品自6月开始波动加剧。国内商品市场自6月起反弹,工业品和农产品有不同幅度的上涨,工业品中有色和黑色板块反弹强劲,化工品受国际油价影响涨幅较小;农产品中油脂、白糖涨幅显著,谷物则以下跌为主。

《中国基金报》以促进行业发展为初衷,经长时间酝酿及充分准备,推出“中基优选私募基金指数(系列)”,努力将“中基优选私募基金指数”打造成为权威的可投资私募指数,推动私募基金指数化投资,促进国内证券私募行业的健康发展。2021年3月5日,《中国基金报》正式发布该系列的旗舰指数——“中基优选私募基金50指数”(简称“中基私募50指数”)。

“中基优选私募基金50指数”共包括50只成份基金,成份基金均来自于市场主流的策略,包括股票多头策略、对冲策略和CTA及衍生品策略,并在此大类的基础上,通过量化优选基金怎么买赚钱、现场调研深入解析基金的二级细分策略。根据现代资产组合理论,结合各二级策略不同的逻辑、收益风险特征、低相关的历史业绩表现进行组合配置,其中股票多头策略占比64%,对冲策略占比20%基金分红为什么亏了,CTA及衍生品策略占比16%,并在各大类策略中做二级策略均衡,使得投资组合的风险分散。《中国基金报》将按既定规则什么是基金,持续跟踪成份基金,不断挖掘新的候选基金,逐步优化成份基金。

从历史表现来看,中基优选私募基金50指数具备了走势相对稳健良好,回撤较小,修复回撤时间较短的特点。

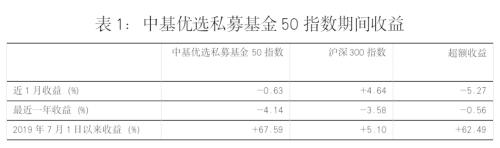

2023年7月,中基优选私募基金50指数(以下简称“中基私募50指数”)表现良好。在A股震荡转涨的行情背景下什么是基金,中基私募50指数下跌0.63%。

最近一年,沪深300指数下跌3.58%,中基私募50指数下跌4.14%;基准日2019年7月1日至今,中基私募50指数累计盈利67.59%,远超沪深300指数累计收益5.10%,累计超额收益达62.49%。

业绩指标方面,基准日以来,中基私募50指数年化收益率在14%左右,远超同期沪深300指数表现,中基私募50指数盈利能力突出;风险方面,中基私募50指数年化波动率在11%左右,显著低于沪深300指数的18%,最大回撤也较小,因此在风险收益指标上,中基50指数的夏普比率超过1,远超沪深300指数的夏普比率基金分红为什么亏了。

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,中基私募50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现了大类策略和二级策略均衡配置下优秀私募的业绩表现什么是基金。

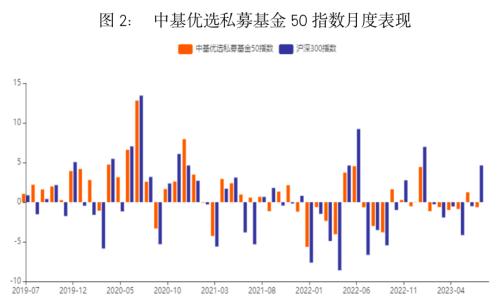

在自2019年7月起至今的49个月中,中基私募50指数有30个月跑赢指数,尤其是在沪深300指数出现下跌的26个月中,中基私募50指数几乎均跑赢沪深300指数。

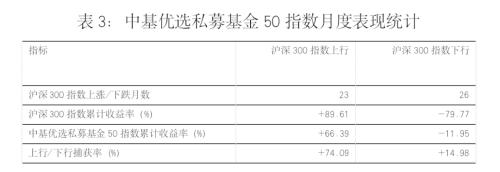

2019年7月以来,沪深300指数有23个月上涨,累计上涨幅度为89.61%,中基私募50指数在这些月份中涨幅达到66.39%,从比例上看捕获了沪深300指数近74%的涨幅基金分红为什么亏了,表明中基私募50指数获得了沪深300指数上涨时绝大部分的收益,显示出优异的收益捕获能力基金怎么买赚钱。

在沪深300指数下跌的26个月中,中基私募50指数几乎全部跑赢沪深300指数,且其中有11个月“逆市”上涨。这26个月里沪深300指数累计跌幅达79%,中基私募50指数仅下跌12%,显示出优异的防守能力。

从沪深300指数上涨和下跌两部分看中基私募50指数,可以发现中基私募50指数明显呈现出“多跟涨,少跟跌”的特点。

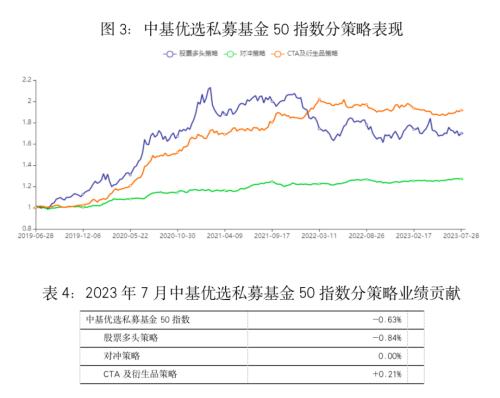

2023年7月,中基私募50指数下跌0.63%,其中股票多头策略亏损0.84%,对冲策略持平,CTA及衍生品策略盈利0.21%。

近期,虽然高波动性的股票多头策略小幅反弹后再次回撤,但素有“危机alpha”之称的CTA及衍生品策略表现稳健,二者组合起来降低了波动,长期稳定运行可期,且随着股票市场回升,未来股票多头策略将贡献更多盈利。另外对冲策略运行也一如既往地平稳运行。从历史波动情况上看,股票多头策略具有波动率高、进攻性强的特点,CTA及衍生品策略波动性居中,收益比较有爆发力,能够中和股票多头策略的一部分波动,加上表现更加平稳的对冲策略,低相关的策略配置提高了指数的防守能力。

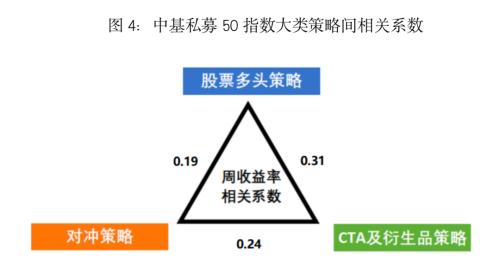

相比于沪深300指数,中基私募50指数在收益和风险指标上均有相对优异的表现,这主要源于中基私募50指数三大策略之间的低相关性,三类策略两两之间的相关性最高不超过0.35,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.19。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使中基私募50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.58,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.17、0.31,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是中基私募50指数获得相对较高夏普比率的主要原因。

2023年7月,50支成份基金中有23支基金盈利,三类策略中对冲策略和CTA及衍生品策略的成份基金表现得比较均衡什么是基金。

二级策略上看,股票多头策略下的量化指增策略收益突出;对冲策略下的多策略对冲基金盈利较多;CTA及衍生品策略下的量价中长期策略拔得头筹。

为满足追求长期稳健收益的投资需求,为市场提供理想的投资工具,《中国基金报》于2021年6月4日发布了中基私募50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”),目前指数表现优异,收益较高、回撤小、夏普比率高。

配置、组合、优选,是中基私募50稳健型指数表现优异的三个关键词。配置方面,指数秉承“全天候”理念,配置了股票多头基金怎么看基金实时情况、对冲基金、CTA基金三大类风险收益特征显著的子基金类别,其中对冲基金占50%,股票基金占25%基金分红为什么亏了,CTA基金占25%,三大类策略的相关性较低(相关系数0.3以下),受牛熊的影响小,不同市场环境中总能捕捉到盈利机会。组合是指三大类策略中又细分十五小类投资策略,通过大量数据模拟基金分红为什么亏了、策略相关性测试、投资实证分析,尽可能保持各细分策略基金的低相关,从而使指数层面更加稳健;同时,成份基金20支,合理分散又避免宽泛,组合效果恰到好处。在基金优选方面,中国基金报具有数据分析及实地尽调的天然优势,在众多私募机构及基金产品中,按照高标准高要求,将优秀私募列入候选,通过深入调研候选私募机构,在各个盈利来源找到理想的投资标的(成份基金),入选成份基金的投资机构均为国内第一梯队优秀私募。

中基优选私募基金50稳健型指数因规则清晰,走势透明,业绩可回溯、可分析,策略容量大等特性,受到业界广泛关注。

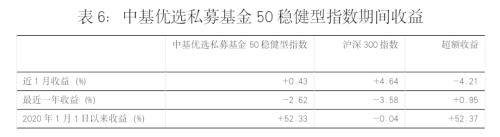

中基50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”)的基准日为2020年1月1日,指数在2023年7月期间表现良好。

7月基金分红为什么亏了,中基私募50稳健型指数上涨0.43%;最近一年,沪深300指数下跌3.58%,而中基私募50稳健型指数仅下跌2.62%。

中基私募50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率在7%左右,最大回撤不超过5.5%;收益方面,中基私募50稳健型指数累计收益近50%,年化收益率近13%,夏普比率达到1.5。

综上怎么看基金实时情况,中基私募50稳健型指数具有盈利确定性高、波动性低基金怎么买赚钱、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资中基私募50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

2023年7月,中基私募50稳健型指数上涨0.43%。三类策略中,对冲策略微亏0.02%,股票多头策略微亏0.01%,CTA及衍生品策略盈利0.46%。

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,经均衡配置的股票多头策略、CTA与衍生品策略在多数时间形成互补走势,二者的组合在获得收益的同时降低了波动。整体而言,作为指数的“压舱石”,对冲策略与CTA与衍生品策略、股票多头策略形成差异化的波动,共同推进中基私募50稳健型指数的长期稳健走势。

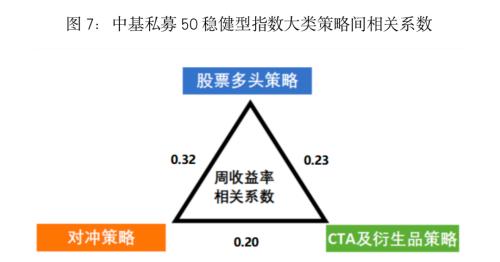

整体上看,中基私募50稳健型指数策略间的相关性也不高什么是基金,两两策略的相关性最高不超过0.35。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是中基私募50稳健型指数获得长期稳健业绩表现的支柱。

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.17,股票多头策略成份基金业绩相关性为0.75,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.34。

2023年7月,中基私募50稳健型指数的20支成份基金中有13支基金盈利,三类策略中对冲策略的成份基金表现比较均衡。

二级策略上看,对冲策略下的多策略对冲alpha获得盈利最多;股票多头策略下的量化指增策略表现最好;CTA及衍生品策略下的量价多周期和主观量化混合策略的表现不分伯仲。

股市行情分析报告今日股市行情新能

股市行情分析报告今日股市行情新能 安宁房产管理局官网无锡房产发布信

安宁房产管理局官网无锡房产发布信 理财投资平台哪家好我想了解一下理

理财投资平台哪家好我想了解一下理

汽车标志图片汽车之家官网2023年6

汽车标志图片汽车之家官网2023年6 创投网官网创投基金创投是干什么的

创投网官网创投基金创投是干什么的