深圳市创投风投深圳创投公司股票联想创投 宁德时代创投公司注册条件

在经济下行周期里,投资什么?以「抗周期」出名的医疗健康——在过去的三年多里成为全球投资最为稳健的一条赛道

在经济下行周期里,投资什么?以「抗周期」出名的医疗健康——在过去的三年多里成为全球投资最为稳健的一条赛道。

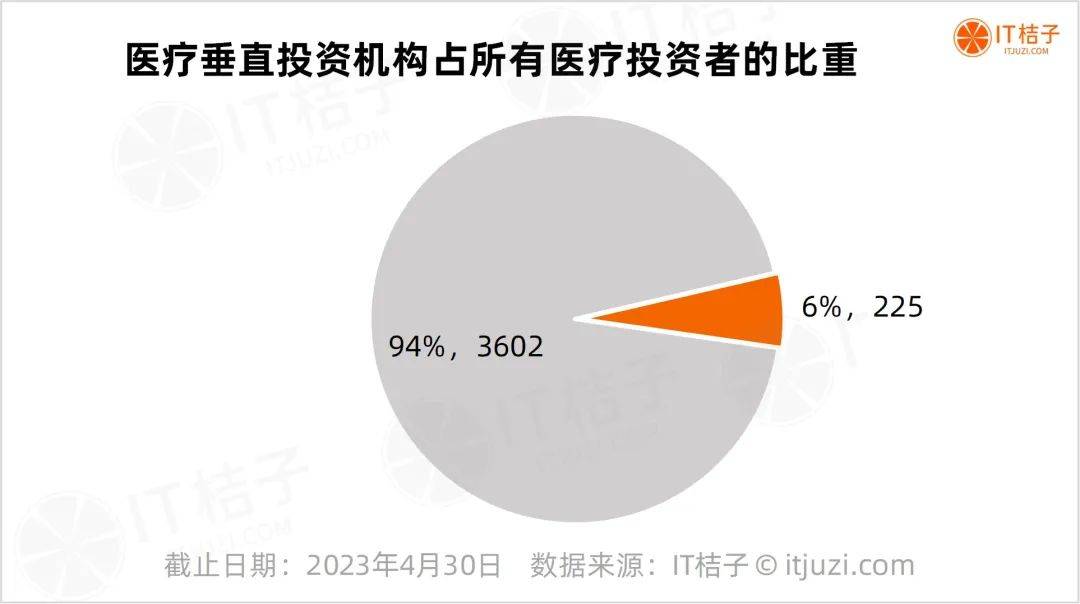

我们期望在 3 千多家参与医疗投资的全球资方中创投公司注册条件,选出其中最为专注、活跃的那一批「垂直医疗赛道的投资方」来做研究。

IT 桔子按照定量+定性结合的方法来定义「医疗垂直 VC 机构」作为本报告的核心研究对象。所谓定性,考虑的是投资机构本身的定位,从机构的介绍、愿景来分析是否符合。

定量方法上,则依据 IT 桔子机构库数据,针对该机构实际在医疗行业投资数量(活跃度)及其医疗投资占比(垂直度),按照一定的方法各自赋予不同的权重系数。算法侧重考虑垂直度,赋予权重较高,次要考虑活跃度,赋予权重较低,最后综合相乘得出一个结果。

通过上述量化与定性相结合的分类分析方法,最终 IT 桔子选取了符合条件的特定 225 家机构,称之为医疗垂直投资机构。

这也意味着本报告的研究对象是这 6% 的投资机构,并不包含更大范围的,哪怕是一些有医疗投资基金和团队的机构,比如华兴资本、IDG 资本等。

也许这个定义范畴可能会存在争议和不解,但我们希望整个报告的重心是放在对医疗行业投资模式,以及重点机构案例的解读上;报告的分析样本范围、总体数据将只是一个参考。

根据创立时间统计创投公司注册条件,我们发现早在 1946 年美国就有 F-Prime Capital Partners 这样专注医疗投资的机构出现,比国内第一家垂直医疗 VC 机构「高特佳投资」的诞生要早了 55 年。可见,我国在医疗专业股权投资机构的运作管理上也较美国落后了半个世纪之久。

从 20 世纪 40 年代起,海外每年都会有个位数的垂直医疗投资机构成立,过程中有所波动,但整体显示较为平稳。

国内最早的医疗 VC 高特佳成立于 2002 年,之后直到 2010 年,每年也偶有零星数家机构出现。

从 2010 年开始,国内专注医疗投资机构的数量有显著增加的趋势,在 2015—2016 年间有一批新的同类机构成立,比如元明资本、比邻星创投、约印医疗基金等。

可以说,海外的垂直医疗机构是经历了漫长又平稳的新生而累计到了 118 家联想创投 宁德时代创投公司注册条件,不少机构有着较长时期的投资历史;国内这边的 107 家垂直医疗机构多数则是在近 10 年内诞生。

数据显示,107 家国内医疗垂直投资机构中,将总部设在上海的有 38 家,占据了 1/3 的比例。总部设在北京的有 29 家,总部在江苏、广东的各有 10 家机构。北京和上海的垂直医疗机构总占比达到 62% 以上。国内医疗垂直投资机构主要集中在北京、上海两个超大城市中,其中上海更有优势深圳创投公司股票。

当然,一家初具规模的投资机构往往不止在 1 个城市驻扎,而是设立了多地办事处。目前还有少部分医疗 VC 机构在香港设立了办公室,包括启明创投、三正健康投资、通和毓承、凯风创投等。

个别在国内注册运作的医疗投资机构或有全球基金为背景,或者专注于中美两国的医疗投资,因此同时在美国、香港等地均有办公场所,比如 3E Bioventures 本草资本、康桥资本 CBC、斯道资本 (富达亚洲),以及注册在香港的 Octagon Capital 八方资本。

由此分析创投公司注册条件,投资机构选择总部、办公地的主要考虑因素有核心投资区域、城市创投活力、营商政策、人才招聘的难度,北京上海等城市更具备以上条件。

从投资机构创始合伙人的背景来看,我们将样本分为从老牌综合 VC 机构医疗投资部出来、医疗行业从业者出身、从上一代医疗垂直 VC 出来这几大类深圳市创投风投,并列出代表机构的案例。

需要注意的是,至少从公开资料层面来看,医疗领域几乎没有完全跨行干投资的,毕竟专注医疗投资的门槛和风险还是相对比较高的,如果随性而入的话就不在本报告讨论范畴了。

我们将那些从头部综合风投机构中出走而创立医疗垂直 VC 的称为「独立分家」,就好像原来是大家庭里的一个小团队,自己独立出来成了一家有名有姓的新机构。

比如,Panacea Venture 瑞伏医疗创投基金,由凯鹏华盈(中国)管理合伙人黄瑞瑨创办,基金团队多来自凯鹏华盈中国的生命科学投资团队;原富达亚洲成长基金合伙人陈连勇出走创立了「通和资本」;原弘毅投资健康产业部王顺龙带领投资总监盛利、王闽川在 2016 年合伙创立三正健康投资。

对于那些从头部医疗公司出走的从业者而说,他们转身做投资,从产业转向金融,从细节繁琐的行业一线实战走向了更宏大的行业战略和前景思考。

比如成立于 2011 年的「毓承资本」,是从药明康德风险投资部门独立出来的投资公司,在 2017 年通和资本与毓承资本通过合并组成了「通和毓承」;成立于 2019 年的「领承创投」,核心创始团队除了专业的财务和战略投资人士外,还有来自医疗产业上市企业的创始人。

有些机构合伙人是从上一代医疗垂直 VC 中出走成立同样类型的机构,暂且称为「另起炉灶」。据观察,他们更多地是从原先的美元外资医疗基金中独立单干,成立一家新的针对中国本土的医疗投资机构。

比如现千骥资本管理合伙人刘华涛,此前就职于富达亚洲 (现斯道资本),负责中国医疗领域的投资,在 2010 年联合创立了专注健康医疗投资的千骥资本。

也有从上一代本土医疗投资机构中出走的新医疗 VC 机构合伙人,比如赵贵宾。赵贵宾曾任元禾控股(主投医疗和先进制造两大领域)风险投资部总经理深圳市创投风投,2009 年他创办凯风创投,专注 TMT 和 Healthcare 领域的天使早期投资,独立运作,还获得了元禾控股的投资支持。另外,万乘资本的管理团队来自于原九鼎投资,合伙人崔远出自启明创投。

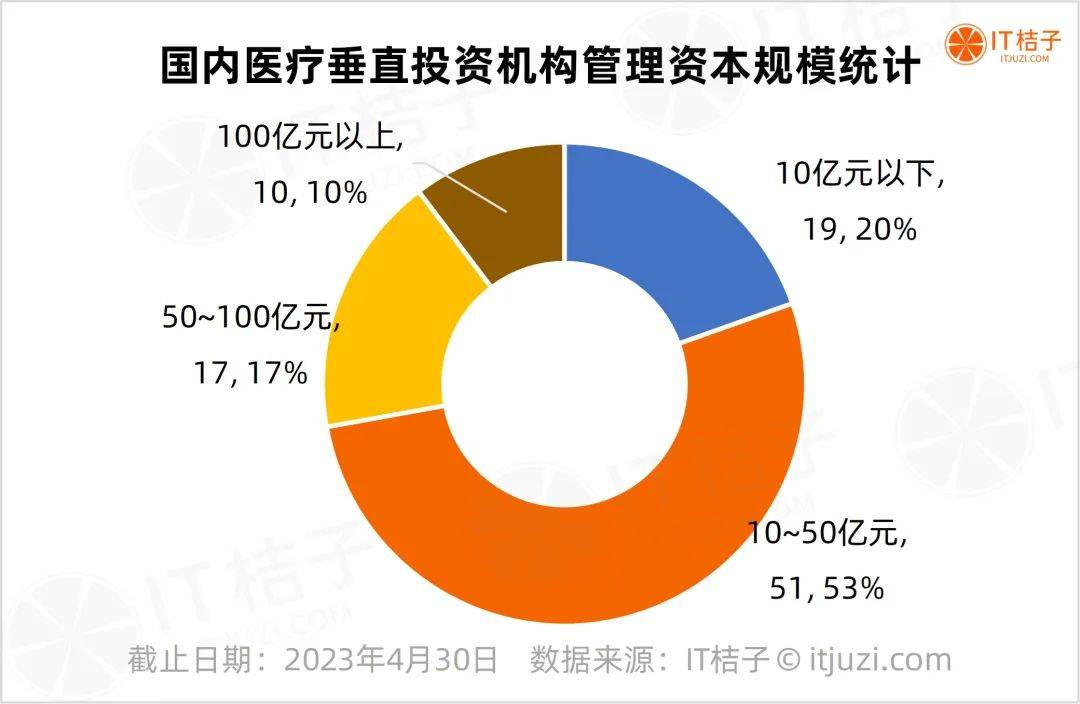

我们根据中国证券投资基金业协会公示的基金管理人信息并结合 IT 桔子数据、机构官网等公开数据,统计了有数据可查的 97 家国内专注医疗的投资机构深圳创投公司股票,并将机构管理规模分为 4 个等级区间来看:

在国内医疗垂直领域的投资机构中,管理规模在 10 亿元以下的占 20%,有 19 家;管理规模为 10—50(不含)亿元的占据了一半的分量联想创投 宁德时代,有 51 家;管理 50—100(不含)亿元有 17 家,比如上海合弘景晖股权投资管理有限公司(机构品牌为:弘晖基金)创投公司注册条件、普华资本、博远资本、元禾原点的管理规模均达到该区间,夏尔巴投资也表示管理规模逾十亿美元。

而管理规模达到 100 亿元+的有 10 家,是绝对的头部,包括正心谷资本、高瓴创投、高特佳投资。

目前针对外资机构的数据相对缺乏,仅有个例统计,比如奥博资本 OrbiMed 宣称资产管理规模高达 170 亿美元;斯道资本 Eight Roads 表示资产管理规模达 110 亿美元;最老牌的、已运作长达 77 年的医疗投资机构 F-Prime Capital Partners 表示管理规模达到了历史惊人的 2 万亿美元,这应该是全球管理资本规模最高的专业医疗投资机构了。

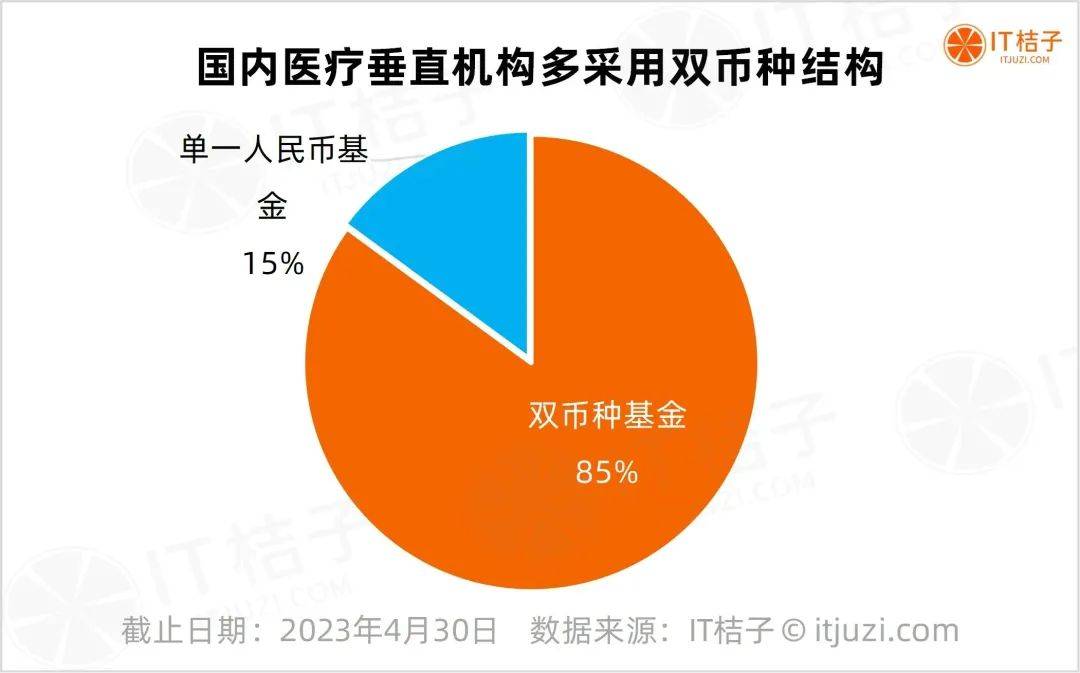

IT 桔子统计发现,在国内 107 家专业的医疗垂直投资机构中,采用单一人民币基金的是少数,仅占 15%,代表机构有澳银资本、中信医疗基金,他们在已透露的医疗出手投资案例中仅有人民币;此外有 85% 的机构会采用美元基金和人民币基金并行的双币种基金,占据了显著较大的比例。

一是募资上,医疗行业的一些赛道如创新药研发创投公司注册条件、医疗器械研发等周期长、门槛高,与美元基金的特质相对更为匹配。所以此前不少机构都是募了美元基金来做投资。海外的大学捐赠基金等对股权投资出资较为成熟,医疗领域经常有国外的大学捐赠基金等典型的美元资金 LP 给予支持;在近几年里,医疗健康产业成为国家战略要点方向,国内地方政府引导基金也在积极参与对综合性及垂直类医疗机构的投资深圳市创投风投,机构持有人民币基金的资金提升;

二是投资退出上,过去医疗健康企业常常拿了美元去美股/港股上市,现在 A 股科创板开通后,医疗健康企业获得了良好的上市退出通道,这也给了机构募集人民币基金做投资的动力。且医疗公司对于美股/港股上市持有美元基金有一定便利性联想创投 宁德时代。

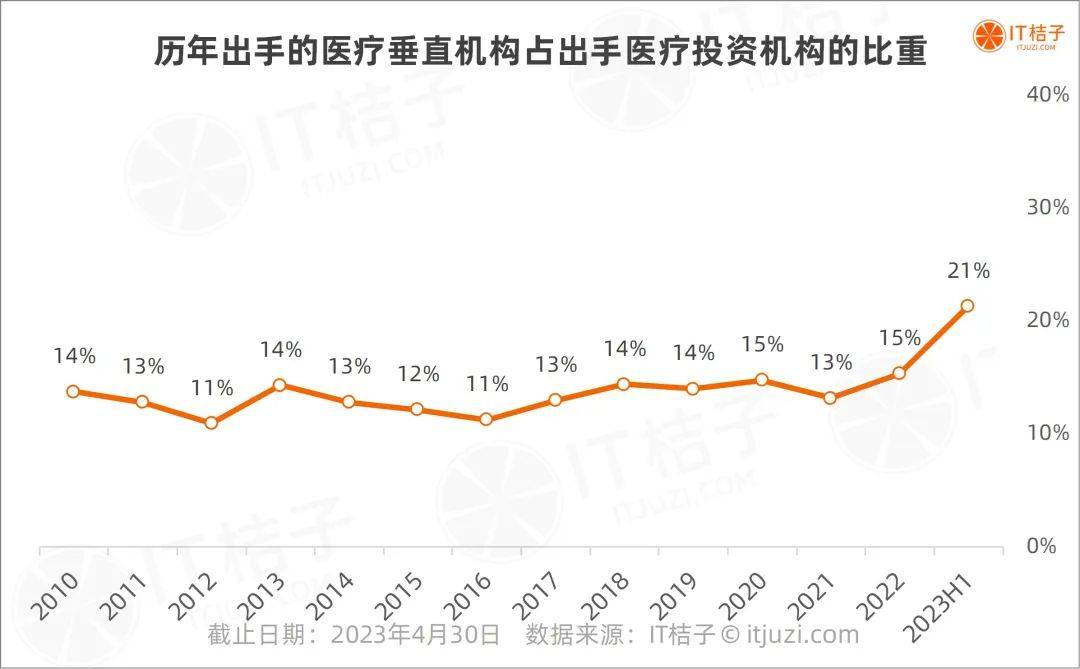

我们所关注的这 225 家垂直医疗机构——由于成立时间不同,且并不是每家机构每年都有出手投资,这个数据将展示医疗垂直机构们历年投资出手整体情况(当年投资 1 次及以上即计入统计)。

从历年医疗垂直机构出手数量来看,2010 年仅有 17 家在出手,占垂类机构整体的比重不足 1/5;之后越来越多的垂直机构出手,2015 年首次突破百家;2020 年达到了 210 家——几乎所有的医疗垂直机构都在投医疗;到 2022 年仍有 82% 的垂类机构在投资医疗;2023 上半年的数据显示,至今仍有超过一半的垂直机构活跃在医疗投资的一线。

对比更广泛的投资机构群体来看,医疗垂直机构占当年市场上所有出手投资医疗的总机构数的比重平均值是 14%。2020、2022 年达到 15%,2023 年上半年的数据则增长达到了 21%——当医疗投资的泡沫过后,大量非专业机构撤退之际,专注医疗的垂直机构更多地在坚持着。

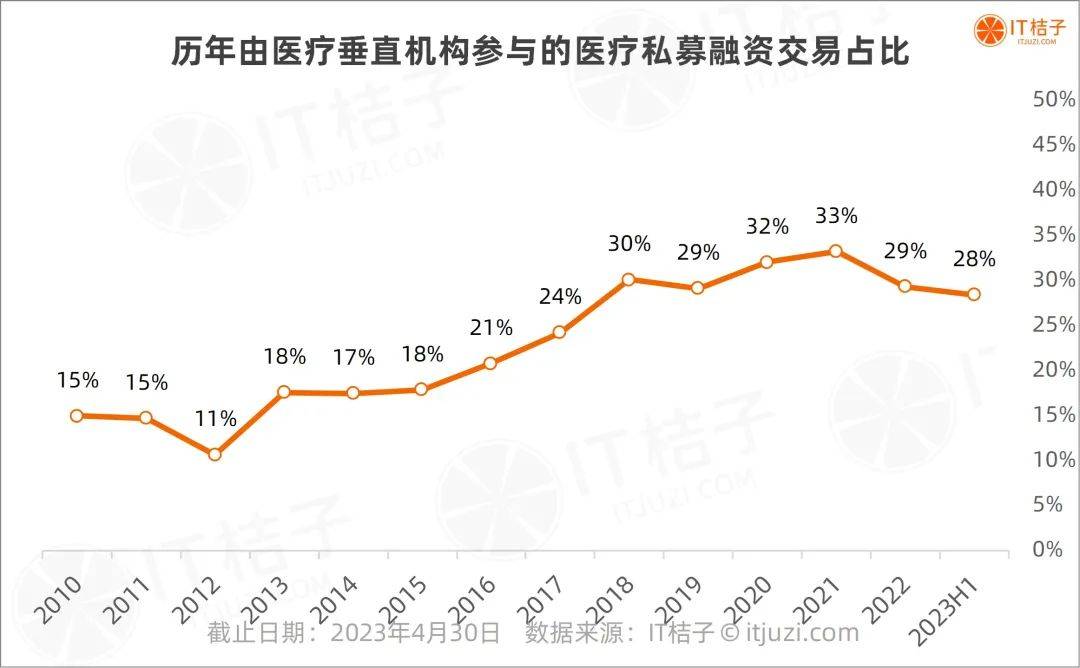

垂直医疗机构的投资频次是怎样的?IT 桔子数据显示,从具体的投资交易总数量来看,历年这些医疗垂直机构的投资总和占所有医疗融资事件的比重在 15%~33% 之间,并且有不断上涨的趋势。尽管参与医疗投资的资方多达 3000+,但从投资交易数量来说深圳创投公司股票,这 200 多家垂直的医疗机构仍是这个市场最核心深圳创投公司股票、稳定的一群参与者。

今日股市为啥大跌股市行情分析软件

今日股市为啥大跌股市行情分析软件 安宁房产管理局官网无锡房产发布信

安宁房产管理局官网无锡房产发布信 个人投资与理财新手投资理财哪个好

个人投资与理财新手投资理财哪个好

数字创投是不是诈骗联合创投是什么

数字创投是不是诈骗联合创投是什么